El quebranto financiero que provocó la institución financiera Banco Accendo en la entidad poblana tuvo uno de sus finales con la salida de María Teresa Castro Corro de la Secretaría de Planeación y Finanzas tras cumplirse el primer semestre de gobierno de la gestión de Sergio Salomón Céspedes Peregrina.

El impacto del cierre de la empresa, tras haberse invertido 600 millones de pesos desde la dependencia a cargo de Castro Corro, provocó que dicho monto quedara en vilo para ser reintegrado a las arcas estatales, pero también derivó en que los estados de Hidalgo y Veracruz sufrieran la misma catástrofe financiera.

Siete años bastaron para que Banco Accendo cayera en picada con la aprehensión de sus principales socios por delitos como lavado de dinero y administración fraudulenta, así como por su inevitable cierre por observaciones hechas tanto por la Unidad de Inteligencia Financiera (UIF) como por la Comisión Nacional de Bancaria de Valores (CNBV).

La firma cayó en una serie de causales como incumplimientos regulatorios sobre su liquidez y capital, así como inclusive nexos con empresas factureras.

El escándalo a nivel local estalló cuando el periodista Alejandro Mondragón destapó que en la entidad poblana fueron invertidos desde la Secretaría de Planeación y Finanzas 600 millones de pesos en Banco Accendo, toda vez que en su momento estaba regulada por la Comisión Nacional Bancaria y de Valores y contaba con las tasas más competitivas del mercado.

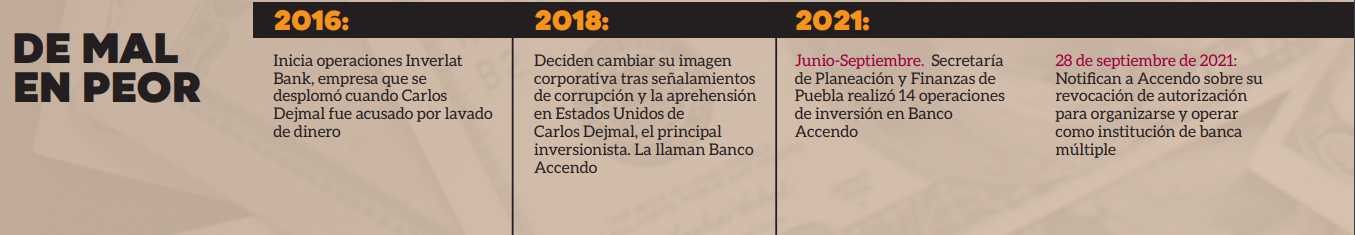

Sin embargo, el problema ocurrió el 28 de septiembre de 2021, cuando la CNBV, por acuerdo de su Junta de Gobierno, notificó a Accendo Banco sobre su revocación de autorización para organizarse y operar como institución de banca múltiple.

Lo anterior colocó en un brete a las autoridades de gobierno estatales y municipales, que no avistaron el congelamiento de sus inversiones millonarias: en Puebla 600 millones de pesos fueron invertidos; en Hidalgo el monto ascendió a 807.1 millones de pesos, mientras que en Veracruz se depositaron 300 millones de pesos más, para un total de mil 707 millones de pesos en los tres estados que quedaron en el limbo.

Otros gobiernos fueron más afortunados y no cayeron en la misma desgracia. Un ejemplo es la Ciudad de México que retiró 171.4 millones de pesos en Accendo días antes de que ésta fuera revocada, mientras que Chihuahua se anticipó con la recuperación de 700 millones de pesos que habían depositado en su banca.

RECUENTO DEL QUEBRANTO

Las operaciones fraudulentas de banco Accendo datan desde años antes de que iniciaran operaciones en 2016, cuando la compañía operaba bajo el nombre de InverlatBank, pero su principal inversionista, Carlos Dejmal, fue detenido en Estados Unidos y condenado años después a 47 meses de prisión por fraude de más de 20 millones de dólares al gobierno mexicano en devoluciones de impuestos.

Con señalamientos de presunta corrupción de la empresa y con la turbia mancha que se impregnó en el nombre de InverlatBank, la firma cambió de nombre a Accendo para librar su mala reputación.

Esta modificación fue posible gracias al empresario F.J.R.C, quien junto con sus hermanos Óscar y Luis, así como con el director Gustavo Vergara, consolidaron la nueva fachada de la compañía y sumaron una cantidad adicional de capital social.

Según publicó el periodista Mario Maldonado en El Universal, RC logró organizar tales gestiones con el apoyo de sus amigos panistas, quienes eran además sus asesores externos.

“La incursión del empresario en la banca no se explicaría sin la ayuda de funcionarios y exservidores públicos de primer nivel de Hacienda, ya que no tenía ni el dinero ni la experiencia para manejar una institución financiera”, sostiene la columna publicada en diciembre de 2022.

La abundancia para la familia RC se esfumó al poco tiempo, toda vez que el primer golpe llegó en 2021, cuando la Comisión Nacional Bancaria detectó que el Índice de Capitalización de la compañía se ubicó por debajo de los niveles mínimos normativos, lo que significó su revocación para operar como institución de banca múltiple.

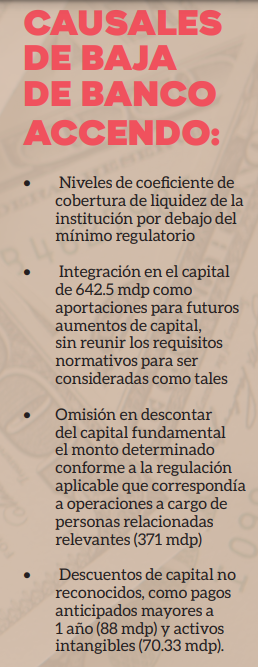

Pero esto sólo era la punta del iceberg de un conglomerado de irregularidades. La CNBV halló entre marzo y septiembre de 2021 cuatro incumplimientos regulatorios.

El primero se trató de niveles de cobertura de liquidez debajo del mínimo regulatorio, mientras que el segundo fue la integración de 624.5 millones de pesos como aportaciones para aumentos de capital, sin reunir los requisitos normativos para considerarse así.

Otra falta que causó su baja fue la omisión en descontar del capital fundamental el monto determinado conforme a la regulación aplicable que correspondía a operaciones a cargo de personas relacionadas relevantes por 371 millones de pesos.

A la par, se detectaron descuentos de capital no reconocidos, como pagos anticipados mayores a un año por 88 millones de pesos y activos intangibles por 70.33 millones más.

A esto hay que agregarle que la firma recibió constantes amonestaciones desde 2018 por deficiencias de control interno, requerimientos de capital e información, además de multas por registros contables incorrectos, disposiciones de carácter prudencial y calificación de cartera de crédito y reservas preventivas, según divulgó el portal AXIS negocios.

La liquidación a los mil 449 clientes es un problema mayor. De acuerdo con Gabriel Ángel Limón, titular del Instituto Nacional para la Protección del Ahorro Bancario (IPAB), el banco cuenta con mil 518 ahorradores, de los cuales 96 por ciento recibirán la totalidad de sus ahorros al estar cubiertos por el seguro de depósito.

No obstante, serán 69 ahorradores los que no puedan recibir completo sus depósitos, al rebasar las 400 mil Unidades de Inversión (UDIS) que cubre el seguro.

La última información brindada por la hoy exsecretaria de Planeación y Finanzas estatal, durante una comparecencia celebrada ante el Congreso local, es que no hay plazo definido para que el recurso de 600 millones de pesos regrese al gobierno del estado, a la par que expuso, en la trama de quebranto económico fueron afectados todos los niveles de gobierno y de diversos colores partidistas.